来源: 中国政府网 | 2020-05-07 15:32:23 |

新冠肺炎疫情影响仍在持续,为了给企业减负,国务院延长部分减税降费政策实施期限,疫情防控保供、交通运输业、生活服务业、快递等行业将受益,其中吸纳就业主力军小微企业是重点帮扶对象。

5月6日的国务院常务会议完善相关政策,针对目前疫情尚未过去的实际,允许小微企业和个体工商户延缓缴纳所得税,延长支持疫情防控保供相关税费政策实施期限。对纳税人提供公共交通运输服务、生活服务及为居民提供必需生活物资快递收派服务收入,延长免征增值税时间。

按照税收征管法的相关规定,纳税人有特殊困难的可申请延期缴纳税款,最长不得超过三个月。特殊困难的情形之一是,因不可抗力,导致纳税人发生较大损失,正常生产经营活动受到较大影响的。另一个情形是当期货币资金在扣除应付职工工资、社会保险费后,不足以缴纳税款。

此次国务院再次强调了允许小微企业和个体工商户延缓缴纳所得税,意味着相当长一段时间内符合条件的企业仍可以申请延期缴纳所得税。

中国财政科学研究院政府绩效研究中心主任王泽彩告诉第一财经记者,这次国务院的决定,可以让企业推迟缴纳所得税,为中小微企业减轻负担、增加吸纳就业机会提供了政策保障。

税务总局曾发文要求,各地对受疫情影响生产经营发生严重困难的企业特别是小微企业,税务机关要依法及时核准其延期缴纳税款申请,积极帮助企业缓解资金压力。税务总局纳税服务司副司长韩国荣4月22日公开表示,今年2月以来,全国共为5.1万户纳税人办理了延期缴纳税款。

由于此前针对疫情防控保供的企业税费优惠政策没有确定具体实施截止日期,随着国内疫情防控得以遏制,一些企业担心优惠政策即将到期。

对此,国务院明确,延长支持疫情防控保供相关税费政策实施期限。对纳税人提供公共交通运输服务、生活服务及为居民提供必需生活物资快递收派服务收入,延长免征增值税时间。

此前对疫情防控重点保障物资生产企业,国家允许企业按月向主管税务机关申请全额退还增值税增量留抵税额,这可以减轻企业现金流压力。此次明确延长期限,意味着按月退增量留抵退税时间将继续延长。

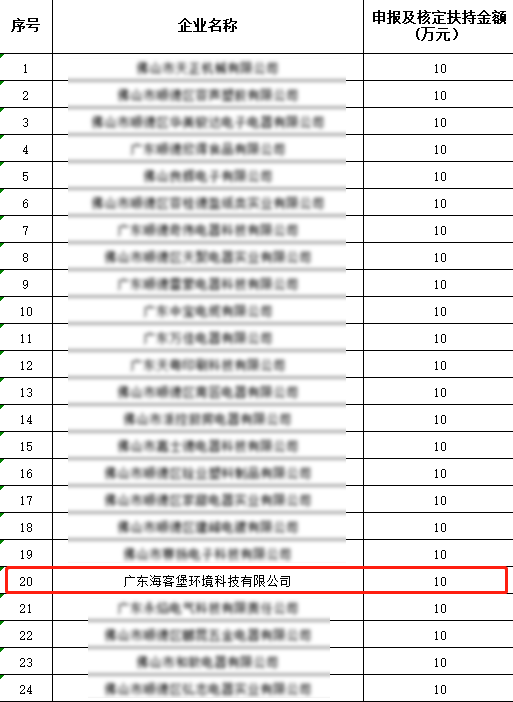

疫情防控重点保障物资生产企业名单由省级及省级以上发展改革部门、工业和信息化部门确定。此前享受这一优惠政策的相关生产企业将继续享受优惠。

另外,今年1月1日起,我国对纳税人运输疫情防控重点保障物资取得的收入,免征增值税,免征城市维护建设税、教育费附加、地方教育附加,但截止日期未定。此次国务院表态,意味着这一优惠政策还将继续实施一段时间。这利好交通运输业。

同样,今年1月1日起,我国对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税,而政策截止日期也未定。此次国务院表态延长期限,将给相关企业吃下定心丸。

公共运输服务包括轮客渡、公交客运、地铁、城市轻轨、出租车、长途客运、班车等,相关企业将受益。生活服务行业具体包括文化体育、教育医疗、旅游娱乐、餐饮服务、居民日常服务等行业,也是受疫情冲击较大的行业,免征增值税延期可以减轻这些行业企业压力。从事收派服务的快递业也将受益此次免税政策延长期限。

除了部分税费优惠政策延长期限,为了缓解企业融资成本,此次国务院常务会议要求,对保持就业岗位基本稳定的企业尤其是中小微企业,延长延期还本付息政策,并创设政策工具支持银行更多发放信用贷款。

此前银保监会等部委联合发文,2020年1月25日至6月30日期间,如果中小微企业受疫情影响不能按时还本付息,可以向银行提出延期申请。银行可根据企业受疫情影响和经营状况,给予一定期限的延期还本付息安排,最长可以延长至2020年6月30日,免收罚息。

此次国务院相关要求,可以进一步减轻相关企业资金压力,有利于保就业。

为帮助企业纾困,我国已经对超过1万亿元贷款本息办理延期还本或付息。目前银行主要按照市场化、法治化的原则,对今年1月25日以来到期的困难中小微企业贷款,实施临时性延期还本付息安排,免收罚息,不下调贷款风险分类,不影响企业征信记录。(作者:陈益刊)

2022-01-12 16:37:56

2022-01-12 16:35:51

2022-01-12 16:33:46

2022-01-12 16:31:37

2022-01-12 16:23:37

2022-01-10 23:50:47

2022-01-10 23:50:44

2022-01-10 23:50:28

2022-01-10 23:49:46

2022-01-10 23:49:40

2022-01-10 23:49:36

2022-01-10 16:58:03

2022-01-10 16:55:04

2022-01-10 16:52:42

2022-01-10 16:50:33

2022-01-10 16:47:29

2022-01-10 16:36:07

2022-01-10 16:34:44

2022-01-10 16:34:37

2022-01-10 16:34:32

2022-01-10 16:34:26

2022-01-10 16:34:23

2022-01-10 16:12:37

2022-01-10 15:29:11

2022-01-10 15:17:57

2022-01-10 15:13:38

2022-01-10 15:09:07

2022-01-10 15:06:46

2022-01-10 15:00:54

2022-01-10 14:58:48

2022-01-10 14:44:41

2022-01-10 14:37:13

2022-01-10 12:04:30

2022-01-10 11:05:30

2022-01-10 11:03:01

2022-01-10 11:01:18

2022-01-10 10:46:24

2022-01-10 10:26:59

2022-01-10 10:22:55

2022-01-10 10:16:57

2022-01-10 10:08:05

2022-01-10 10:03:29

2022-01-10 10:02:08

2022-01-10 09:32:02

2022-01-10 08:59:32

2022-01-10 08:43:11

2022-01-10 08:32:05

2022-01-10 08:24:26

2022-01-10 08:17:51

2022-01-10 08:14:12

2022-01-09 17:10:02

2022-01-09 11:42:38

2022-01-08 14:14:03

2022-01-08 14:02:46

2022-01-07 22:27:18

2022-01-07 22:26:23

2022-01-07 22:25:41

2022-01-07 17:24:23

2022-01-07 16:39:41

2022-01-07 16:36:27

2022-01-07 16:30:57

2022-01-07 16:18:03

2022-01-07 16:08:57

2022-01-07 15:58:32

2022-01-07 15:58:20

2022-01-07 15:49:44

2022-01-07 15:31:33

2022-01-07 15:19:10

2022-01-07 15:09:59

2022-01-07 15:04:22

2022-01-07 15:04:18

2022-01-07 15:04:14

2022-01-07 15:04:10

2022-01-07 15:04:06

2022-01-07 15:04:02

2022-01-07 11:59:10

2022-01-07 10:56:03

2022-01-07 10:50:14

2022-01-07 10:41:11

2022-01-07 10:34:51

2022-01-07 10:27:42

2022-01-07 10:19:35

2022-01-07 10:15:46

2022-01-07 10:08:05

2022-01-07 10:04:02

2022-01-07 09:59:42

2022-01-07 09:46:39

2022-01-07 09:20:56

2022-01-07 09:15:25

2022-01-07 09:09:44

2022-01-07 08:43:15

2022-01-06 23:07:55

2022-01-06 23:07:48

2022-01-06 23:07:44

2022-01-06 23:07:22

2022-01-06 23:07:18

2022-01-06 17:07:00

2022-01-06 17:00:29

2022-01-06 16:55:06

2022-01-06 16:49:08

2022-01-06 16:46:42

2022-01-06 16:39:47

2022-01-06 16:35:47

2022-01-06 16:27:44

2022-01-06 16:05:49